האם הכלכלה תצדיק את מחירי המניות? מאת שלמה קופר 6.1.2013

06-01-2014

מאת: שלמה קופר, אנליסט ראשי "מכללת מגמות"

לאחר זינוק של 30% בשנת 2013, השאלה הראשונה שעומדת לפתרון בשנת 2014 האם מחירי המניות הגבוהים מוצדקים? האם הכלכלה יכולה גם ליצוק תוכן במחירי המניות ולהוות בסיס להן? נראה כי רמזים חשובים בפתרון החידה יחשפו כבר בשבוע הקרוב.

המניות סיימו את השבוע האחרון של שנת 2014 בירידה קלה, כאשר ה-S&P 500 נסחר למטה ב- 0.6%. בשבוע הקרוב המשקיעים יחכו לנתוני מפתח משוק התעסוקה ולפרוטוקולים מישיבת הפד האחרונה בה הבנק המרכזי החליט לצמצם בתוכנית התמריצים המוניטרית.

הפרוטוקולים מישיבת הפד שהתקיימה ב-17-18 לדצמבר, בה הבנק המרכזי הכריז על תוכניתו להפחית את קצב רכישות האג"ח ב-10 מיליארד דולר לקצב של 75 מיליארד דולר, עשויים לתת מבט נוסף פנימה להחלטות מאחורי ההחלטה וכן לתת למשקיעים רמזים עד כמה מהר הפד עשוי לסגת מתוכנית התמריצים.

המניות רצו למעלה לאחר החלטת הפד באמצע דצמבר, מאחר והיא מאשרת לרבים כי כלכלת ארה"ב מספיק חזקה לעמוד על 2 רגליים. החלטת ההפחתה סיימה תקופה של חוסר וודאות בשוק בנוגע לשאלה מתי הפד סוף סוף יקח צעד ראשון אחורה מתוכנית התמריצים, תוכנית שהיתה המנוע העיקרי לעליות של 30% ב-S&P 500 בשנה שעברה.

נתונים כלכליים שהגיעו בשבוע האחרון כמו דו"ח פעילות המפעלים ביום חמישי, מאשרים למעשה על העוצמה מתחת לפני השטח של הכלכלה ומצדיקים את המהלך האחרון של הפד. אך המשקיעים יהיו במתח השבוע לראות האם העוצמה הזו גם תתגלה בדו"ח התעסוקה הרשמי שיפורסם ביום שישי. הפד קשר את מדיניותו לנתוני התעסקוה. בהודעתו בחודש דצמבר אמר כי יהיה ראוי להותיר את שיעור הריבית קרוב לאפס לפרקס זמן ארוך עד אשר שיעור האבטלה ירד אל מתחת ל-6.5%.

שוק התעסוקה צפוי להראות תוספת של 197 אלף משרות בחודש דצמבר, ירידה קלה ממספר חזק של 203 אלף משרות שנוצרו במשק האמריקני בחודש נובמבר. שיעור האבטלה צפוי להישאר בשפל של 5 שנים ברמה של 7%.

החלטת הפד לקצץ בתוכנית התמריצים בדצמבר הגיעה כהפתעה לא קטנה עבור הרבה משקיעים, שציפו כי הפד ידחה החלטה שכזו עד לחודשים הראשונים ב-2014. סימנים של חולשה בכלכלה עשויים להצביע כי הפד פעל מוקדם מדי ולתת למשקיעים סיבה ולמכור מניות, בייחוד לאחר הרווחים הגדולים של ראלי השנה שעברה שהותירו את המשקיעים להמתין לתקופה של התגבשות מחירים.

המשקיעים בשבוע קרוב גם יפקחו עין על תוצאות ראשונות מעונת הדוחות הכספיים לרבעון הרביעי של 2013, כאשר המשקיעים יחפשו סימנים כיצד הפירמות התמודדו ביחס לציפיות. תוצאות מאלקואה (AA) וממונסנטו (MON) צפויות כבר במהלך השבוע. קצב הדוחות הכספיים לא צפוי להרים הילוך עד לשבוע הבא, כאשר הבנקים ישחררו את המספרים שלהם לרבות ג'יי.פי.מורגן (JPM).

תוצאות הרבעון הרביעי צפויות לעלות ב-7.6% משנה שעברה ע"פ סקר רויטרס. זאת בהשוואה לקצב צמיחה של 6% בתוצאות הרווחים לרבעון השלישי. תוצאות אלו צפוית לעזור ולהחליט האם ציפיות הרווח לשנת 2014 צריכים לרדת והאם תמחור המניות הגיע לרמות גבוהות מדי. במדיה וצמיחת הרווחים תמשיך והכלכלה תמשיך להראות סימנים חזקים, המניות יוכלו להמשיך ולטפס.

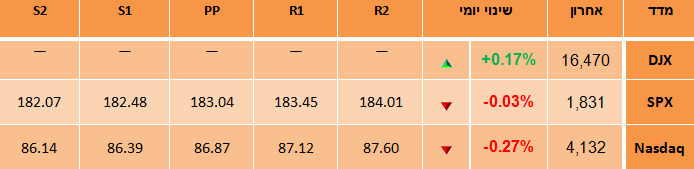

בסיכום שבועי: מדד הדאו-ג'ונס ירד ב-0.10%. מדד ה-S&P 500 רשם ירידות של 0.5% ומדד הנאסדק השיל 0.6%.

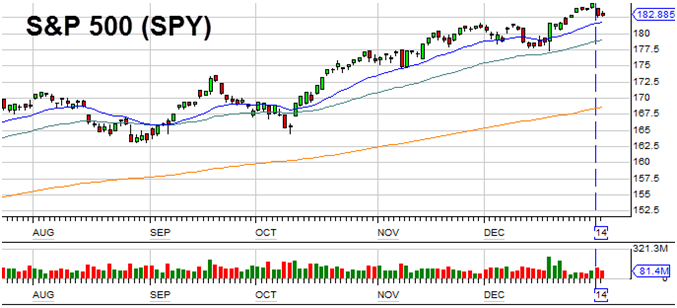

מבט טכני SPY

2 ימי מסחר בלבד עברו בשנת 2014 וסימנים ל'אפקט ינואר' עדיין לא נראים. 'אפקט ינואר' הוא השם שניתן לתופעה בה מחירי המניות עולים בדר"כ בחודש הראשון של השנה. המשקיעים ומנהלי הכספים מחפשים הזדמנויות השקעה חדשות ויחד עם אופטימיות של תחילת שנה המניות רצות למעלה. אך לאחר עליה חדה בייחוד מאז אמצע דצמבר, נראה כי השוק הגיע לטריטוריה של חימום יתר ונזקק מעט להתקררות או לפחות לתקופה של עיכול מחירים. היעד הראשון לתיקון יהיה ממוצע נע ל-20 יום שנכון לתחילת השבוע יסחר ברמת 181.81 נק'. רמה זו חשובה שכן היא חופפת גם התנגדות מחירים משמעותית בחודש דצמבר שנפרצה לקראת סופו והובילה למהלך המרהיב האחרון. רמות התנגדות חשובות שנפרצות נבדקות לא אחת במהלך הנקרא 'ריטסט'. בדיקה זו נותנת את ההבנה לסוחרים האם הפריצה האחרונה חזקה ומהימנה. תיקון עמוק יותר יוכל להוביל לנסיגת מחירים עד לממוצע נע ל-50 יום הנסחר ברמת 179.07 נק'.

שבוע מסחר מוצלח

שלמה קופר, אנליסט ראשי "מכללת מגמות"

אזהרה! מטרת המידע המועבר בדף זה ("המידע") הינה למטרה לימודית בלבד, להרחבת ידע כללי בשוק ההון בכלל ובשימוש בשיטות מסחר ובשיטת הניתוח הטכני בפרט. מובהר בזאת כי החברה, מנהליה, עובדיה, בעלי המניות ומי מטעמה, אינם בעלי רישיון יועץ ו/או מנהל תיקים על פי הדין הישראלי, ואינם מתיימרים לייעץ לכל אדם בקשר עם כדאיות רכישה, מכירה אחזקה והשקעה בני"ע ונכסים פיננסיים. אין לראות במידע משום המלצה או חוות דעת כאמור וכל המקבל החלטה כלשהי על סמך המידע עושה זאת על אחריותו בלבד. דע כי המידע אינו יכול להוות תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם, וכי השקעה בניירות ערך ובנכסים פיננסיים עלולה להוביל להפסדים. לחברה, מנהליה, עובדיה ומי מטעמה יכול ויהיה עניין אישי בכל נושא הקשור במידע ויכול והם מחזיקים בני"ע ספציפי או מסוג המוזכר במידע. המשתמש במידע מוותר על כל זכות תביעה וכל טענה כלפי החברה ו/או מי מטעמה.

צור קשר

הרשמה לניוזלטר

חדש באתר